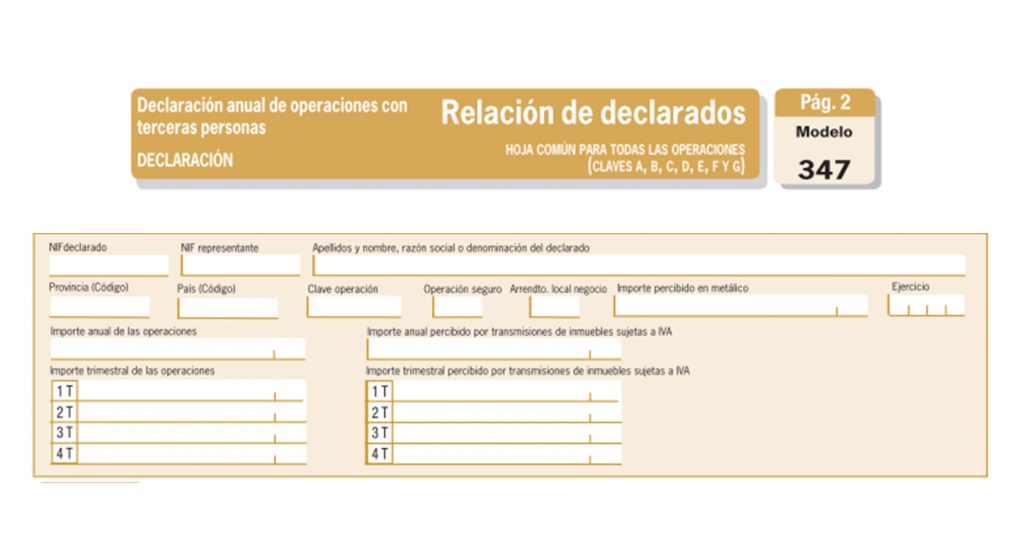

La crisis originada por el COVID-19 está llevando, en algunos casos, a la renegociación de contratos de arrendamiento de locales de negocio por causa de fuerza mayor. Las solicitudes efectuadas por los arrendatarios pueden tener muy diferente alcance, pero habitualmente se refieren a reducciones o bonificaciones de la renta arrendaticia o al establecimiento de periodos de carencia en el devengo o en la exigibilidad de las rentas durante los meses que dure la actual situación. Por ello resulta de interés tener en cuenta las posibles implicaciones tributarias a efectos del IVA.

Una de las consecuencias que ha traído consigo el estado de alarma ha sido el establecimiento de una moratoria de pago de alquileres que ha venido recogida, por un lado, en el Real Decreto Ley 11/2020 de Medidas Urgentes Complementarias para el ámbito social y económico, y que afectó a las personas físicas arrendatarias de vivienda habitual que se encuentren en situación de vulnerabilidad económica con motivo del COVID 19.

Y, también, el Real Decreto Ley 15/2020, en este caso para personas físicas y personas jurídicas que sean arrendatarias de contratos de arrendamientos para uso distinto de la vivienda.

Esto está llevando, en algunos casos, a la renegociación de contratos de arrendamiento de locales de negocio por causa de fuerza mayor. Las solicitudes efectuadas por los arrendatarios pueden tener muy diferente alcance, pero habitualmente se refieren a reducciones o bonificaciones de la renta arrendaticia o al establecimiento de periodos de carencia en el devengo o en la exigibilidad de las rentas durante los meses que dure la actual situación. Por ello resulta de interés tener en cuenta las posibles implicaciones tributarias a efectos del IVA.

¿Cuándo se devenga el IVA?

El arrendamiento es un servicio de tracto sucesivo, lo que supone que el IVA se devengue, en general, cuando las rentas sean exigibles.

De este modo, la repercusión e ingreso del impuesto será obligatoria con independencia del impago de la renta, incluso aunque este impago traiga causa en motivos de fuerza mayor.

Tal y como se desprende del criterio de la Dirección General de Tributos (por ejemplo, en la resolución vinculante V1117-16, de 21 de marzo), «solo en el caso de que formal y expresamente se cancele temporalmente la relación contractual arrendaticia, o se modifique el momento de su exigibilidad, con motivo de la medida cautelar de clausura del local que impide el uso del mismo, se dejará de devengar el Impuesto sobre el Valor Añadido».

En definitiva, solo si antes de la exigibilidad de la renta se alcanza un acuerdo expreso entre el arrendador y el arrendatario retrasando esa exigibilidad y/o reduciendo las rentas, se podrá evitar la repercusión del IVA sobre la renta originalmente pactada en el momento de la exigibilidad inicialmente acordada. No se olvide, en cualquier caso, que si solo se modifica la exigibilidad, ello retrasará la repercusión del IVA, pero no el importe de la renta sobre la que, una vez se produzca esa exigibilidad, se deberá calcular el IVA a repercutir.

Frente a ello, si no se ha alcanzado ese tipo de acuerdo con carácter previo a la exigibilidad de la renta y, por tanto, se ha repercutido el impuesto sobre el importe de la renta original, cabrá modificar la base imponible posteriormente en dos situaciones:

- Si se ofrecen descuentos o bonificaciones posteriores al devengo y exigibilidad de las rentas.

- Si se produce el impago de las rentas ya facturadas.

En ambos casos, se deben emitir las correspondientes facturas rectificativas; en el segundo, además, se deberá seguir el procedimiento especialmente regulado para supuestos de impago, que implica efectuar la oportuna comunicación a la Administración Tributaria.

Criterio de la DGT

Según el criterio de la Dirección General de Tributos (DGT) solo la modificación del momento de la exigibilidad evita el devengo del impuesto, siempre que esa modificación se pacte de forma expresa.

Si no se negocia la modificación en ese momento, tendrá lugar el devengo del impuesto, sin perjuicio de que se pueda modificar posteriormente la base imponible (i) si se otorgan descuentos o bonificaciones posteriores, o (ii) si tiene lugar el impago de las rentas. Pero ello requiere seguir un procedimiento que exige la emisión de facturas rectificativas y, en los casos de impago, además, un procedimiento especial regulado para estos supuestos.

En su reciente resolución V1467-20, de 19 de mayo de 2020 (en la que se hace referencia a las renegociaciones de arrendamientos como consecuencia del COVID-19), la DGT ha concluido en el mismo sentido.

En concreto, analiza el caso de una persona física arrendadora de un local comercial en el que ejerce la actividad de hostelería que ha acordado una reducción del 50% de la renta con la entidad arrendataria. La DGT se remite a las reglas de devengo de IVA en las operaciones de tracto sucesivo, para concluir que «sólo en el caso de que formal y expresamente se cancele temporalmente la relación contractual arrendaticia o se modifique el momento de su exigibilidad se dejará de devengar el Impuesto sobre el Valor Añadido«. Por lo tanto:

- Si la condonación parcial de la renta se realiza con anterioridad o simultáneamente a la exigibilidad de la renta, se debe entender que la nueva renta se ha reducido en la cuantía correspondiente y, por tanto, el descuento no formará parte de la base imponible de la operación.

- Si la condonación se pacta después de la exigibilidad de la renta, se producirá el devengo del impuesto y, por tanto, habrá que repercutir IVA sobre toda la renta, a pesar del pacto de condonación. En tal caso, recordemos que se podrá recuperar el IVA correspondiente al descuento mediante el procedimiento de minoración de la base imponible solo si se dan las circunstancias que permiten esta minoración.

Pueden ponerse en contacto con este despacho profesional para cualquier duda o aclaración que puedan tener al respecto.

Un cordial saludo,

Suscríbete y recibe cada jueves nuestro boletín semanal de noticias.