Una cuestión muy controvertida para muchos empresarios y profesionales, ha sido la obligación de regularizar el IVA que deducimos en el periodo de adquisición durante los cuatro o nueve (si se trata de terrenos o construcciones) años naturales siguientes a aquel en los que el sujeto pasivo haya adquirido los bienes de inversión. En este artículo, desentrañaremos los detalles clave para entender y cumplir con estas normativas de manera efectiva.

La Ley 37/1992 del IVA establece como se regula el tratamiento de las entregas de bienes de inversión durante el período de regularización. Durante este período, las empresas tienen la oportunidad de regularizar la situación fiscal de los bienes de inversión que han sido utilizados tanto para actividades sujetas y no sujetas al IVA.

En la adquisición de bienes de inversión el sujeto pasivo podrá deducir la cuota soportada de forma directa e inmediata. Si bien, la Ley no olvida que estas cuotas así deducidas, deberán regularizarse (es decir aumentar o disminuir la deducción practicada) si se dan determinadas circunstancias que alteren el cumplimiento de los requisitos iniciales. Estas regularizaciones sólo se practicarán cuando, entre el porcentaje de deducción definitivo correspondiente a cada uno de dichos años y el que prevaleció en el año en que se soportó la repercusión, exista una diferencia superior a diez puntos.

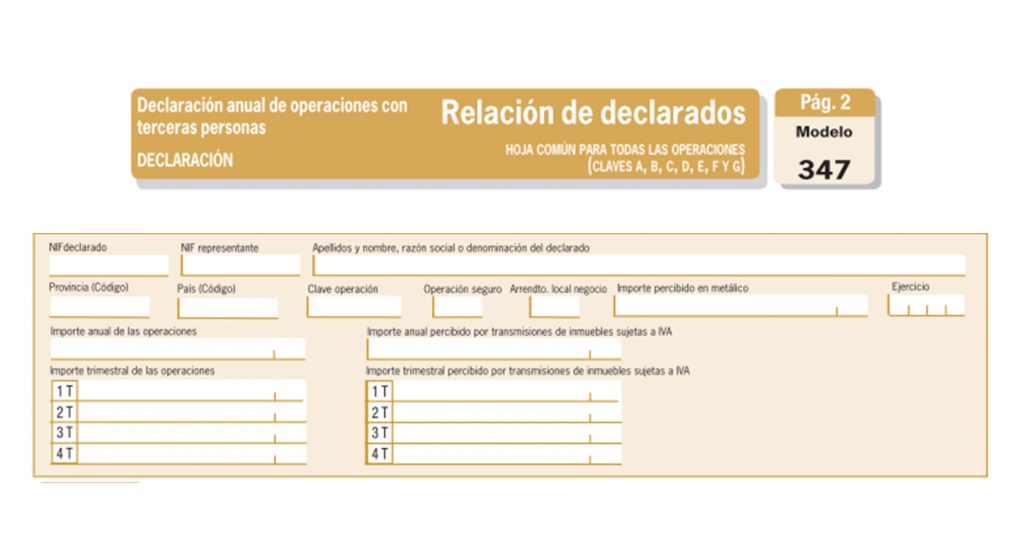

Para llevar a cabo la regularización de las entregas de bienes de inversión, es fundamental cumplir con ciertos requisitos y seguir procedimientos específicos. Esto incluye la presentación de declaraciones especiales y el cálculo de la base imponible ajustada.

Concepto de bienes de inversión

A los efectos del IVA, se considerarán de inversión los bienes corporales, muebles, semovientes o inmuebles que, por su naturaleza y función, estén normalmente destinados a ser utilizados por un período de tiempo superior a un año como instrumentos de trabajo o medios de explotación.

No tendrán la consideración de bienes de inversión:

1.º Los accesorios y piezas de recambio adquiridos para la reparación de los bienes de inversión utilizados por el sujeto pasivo.

2.º Las ejecuciones de obra para la reparación de otros bienes de inversión.

3.º Los envases y embalajes, aunque sean susceptibles de reutilización.

4.º Las ropas utilizadas para el trabajo por los sujetos pasivos o el personal dependiente.

5.º Cualquier otro bien cuyo valor de adquisición sea inferior a 3.005,06 euros.

Trasmisión de bienes de inversión

En caso de que los bienes de inversión se transmitan durante el período de regularización, se efectúa una regularización única por los años del período de regularización que queden por transcurrir, aplicando las siguientes reglas:

- Entrega sujeta y no exenta: se considera que el bien se empleó sólo en operaciones con derecho a deducir durante el año de venta y los restantes hasta la expiración del período de regularización (porcentaje del 100 por cien). Límite de la deducción: la cuota devengada por la entrega del bien.

- Entrega exenta o no sujeta: se considera que el bien se empleó sólo en operaciones sin derecho a deducir durante todo el año de venta y los restantes hasta la expiración del período de regularización (porcentaje del 0 por cien).

No obstante, en caso de exenciones plenas, es decir, en las entregas exentas que originan el derecho a la deducción (exportaciones, entregas intracomunitarias, etc.) les será aplicable el porcentaje del 100%. El límite de las deducciones será la cuota que resultaría de aplicar el tipo impositivo vigente aplicable a bienes de la misma naturaleza al valor interior de los bienes exportados o enviados a otro Estado miembro.

En cualquier caso, esta regularización única se practicará aunque en los años anteriores no se haya aplicado la regla de la prorrata o incluso si el bien de inversión se transmite con anterioridad a su puesta en funcionamiento o utilización dentro de la empresa.

En resumen, la Ley 37/1992 del IVA establece normas claras para las entregas de bienes de inversión durante el período de regularización. Cumplir con estos requisitos y procedimientos puede ayudar a las empresas a evitar problemas fiscales y aprovechar los beneficios de la regularización.

Ejemplo 1 : Si la entrega está sujeta y no exenta por renuncia a la exención

Un edificio adquirido en «n-1» por 2.000.000 de euros, más 420.000 euros de IVA, se vende en «n» por 1.000.000 de euros.

La prorrata o porcentaje definitivo de deducción de «n-1» fue del 50%.

IVA repercutido en la venta: (1.000.000 x 21%) = 210.000 euros

Regularización

- IVA deducible en «n-1»: 420.000 x 50% = 210.000 euros

- IVA deducible en «n»: – 420.000 x 100% = – 420.000 euros

- Total: (210.000 euros – 420.000 euros) = – 210.000 euros

- Esta diferencia negativa se divide entre 10 y se multiplica por 9:

- (-210.000 ÷ 10) x 9 = – 189.000 euros(*)

Deducción complementaria de 189.000 euros

Ejemplo 2: Si la entrega está sujeta pero exenta

Teniendo en cuenta el mismo caso anterior.

IVA repercutido en la venta: 1.000.000 x 21% = 210.000 euros

Regularización:

- IVA deducible en «n-1»: 420.000 x 50% = 210.000 euros

- IVA deducible en «n»: – 420.000 x 0% = 0 euros

- Total: 210.000 euros

- Esta diferencia positiva se divide entre 10 y se multiplica por 9:

- (210.000 ÷ 10) x 9 = 189.000 euros(*)

Ingreso complementario de 189.000 euros

Nota al ejemplo:

(*) Se divide entre 10, porque al tratarse de una edificación el período de regularización es de 10 años, y se multiplica por 9, porque son los años que faltan para que termine el período de regularización, computándose a estos efectos el año en que se produce la transmisión.

Fuente: AEAT

Suscríbete y recibe cada jueves nuestro boletín semanal de noticias.